I. Cơ sở pháp lý đối với cách tính thuế đối với hộ, cá nhân kinh doanh.

II. Hướng dẫn cách tính thuế đối với hộ, cá nhân kinh doanh theo phương pháp khoán.

1. Hướng dẫn cách tính thuế đối với hộ, cá nhân kinh doanh đối với thuế GTGT và thuế TNCN. (Căn cứ vào Điều 2 Thông tư 92/2015/TT-BTC)

– Cụ thể cách tính thuế đối với hộ, cá nhân kinh doanh theo phương pháp khoán.

| Số thuế GTGT phải nộp | = | Doanh thu tính thuế GTGT | x | Tỷ lệ thuế GTGT |

| Số thuế TNCN phải nộp | = | Doanh thu tính thuế TNCN | x | Tỷ lệ thuế TNCN |

* Doanh thu tính thuế (doanh thu tính thuế VAT và doanh thu tính thuế TNCN) được quy định như sau:

+ Là doanh thu bao gồm thuế (nếu thuộc diện chịu thuế) của toàn bộ tiền bán hàng, tiền gia công, tiền hoa hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế từ các hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ.

+ Nếu cá nhân, hộ gia đình nộp thuế khoán sử dụng hóa đơn của cơ quan thuế: thì doanh thu tính thuế được căn cứ theo doanh thu khoán và doanh thu trên hóa đơn.

+ Nếu cá nhân, hộ gia đình không xác định được doanh thu tính thuế khoán hoặc xác định không phù hợp: Cơ quan thuế sẽ ấn định doanh thu tính thuế khoán theo quy định của quản lý thuế.

⭐ Thời điểm xác định doanh thu tính thuế.

+ Từ ngày 20/11 đến ngày 15/12 của năm trước năm tính thuế.(đối với doanh thu tính thuế khoán).

+ Trong vòng 10 ngày kể từ ngày bắt đầu kinh doanh hoặc ngày thay đổi quy mô, ngành nghề kinh doanh. (đối với cá nhân kinh doanh nộp thuế khoán mới ra kinh doanh (không hoạt động từ đầu năm) hoặc cá nhân thay đổi quy mô, ngành nghề)

+ Đối với doanh thu theo hóa đơn thì thời điểm xác định doanh thu tính thuế thực hiện theo hướng dẫn tại điểm d khoản 2 Điều 3 Thông tư 92/2015/TT-BTC.

* Tỷ lệ thuế tính trên doanh thu trong cách tính thuế đối với hộ, cá nhân kinh doanh.

Được ban hành theo Thông tư 92/2015/TT-BTC. Kế toán Hà Nội xin được trích dẫn như sau:

PHỤ LỤC 01

DANH MỤC NGÀNH NGHỀ TÍNH THUẾ GTGT, THUẾ TNCN THEO TỶ LỆ % TRÊN DOANH THU ĐỐI VỚI CÁ NHÂN KINH DOANH

(Ban hành kèm theo Thông tư số 92/2015/TT-BTC ngày 15/6/2015 của Bộ Tài chính)

|

STT |

Danh mục ngành nghề |

Tỷ lệ % tính thuế GTGT |

Thuế suất thuế TNCN |

| 1. | Phân phối, cung cấp hàng hóa |

|

|

| – Hoạt động bán buôn, bán lẻ các loại hàng hóa (trừ giá trị hàng hóa đại lý bán đúng giá hưởng hoa hồng). |

1% |

0,5% |

|

| 2. |

Dịch vụ, xây dựng không bao thầu nguyên vật liệu |

|

|

| – Dịch vụ lưu trú gồm: Hoạt động cung cấp cơ sở lưu trú ngắn hạn cho khách du lịch, khách vãng lai khác; hoạt động cung cấp cơ sở lưu trú dài hạn cho sinh viên, công nhân và những đối tượng tương tự; hoạt động cung cấp cả cơ sở lưu trú, dịch vụ ăn uống và/hoặc các phương tiện giải trí. Hoạt động lưu trú không bao gồm: Hoạt động cung cấp cơ sở lưu trú dài hạn được coi như cơ sở thường trú như cho thuê căn hộ hàng tháng hoặc hàng năm được phân loại trong ngành bất động sản theo quy định của pháp luật về Hệ thống ngành kinh tế của Việt Nam.

– Dịch vụ bốc xếp hàng hóa và hoạt động dịch vụ hỗ trợ khác liên quan đến vận tải như kinh doanh bến bãi, bán vé, trông giữ phương tiện; – Dịch vụ bưu chính, chuyển phát thư tín và bưu kiện;– Dịch vụ môi giới, đấu giá và hoa hồng đại lý; – Dịch vụ tư vấn pháp luật, tư vấn tài chính, kế toán, kiểm toán; dịch vụ làm thủ tục hành chính thuế, hải quan; – Dịch vụ xử lý dữ liệu, cho thuê cổng thông tin, thiết bị công nghệ thông tin, viễn thông; – Dịch vụ hỗ trợ văn phòng và các dịch vụ hỗ trợ kinh doanh khác; – Dịch vụ tắm hơi, massage, karaoke, vũ trường, bi-a, internet, game; – Dịch vụ may đo, giặt là; Cắt tóc, làm đầu, gội đầu; – Dịch vụ sửa chữa khác bao gồm: sửa chữa máy vi tính và các đồ dùng gia đình; – Dịch vụ tư vấn, thiết kế, giám sát thi công xây dựng cơ bản; – Các dịch vụ khác; – Xây dựng, lắp đặt không bao thầu nguyên vật liệu (bao gồm cả lắp đặt máy móc, thiết bị công nghiệp). |

5% |

2% |

|

– Cho thuê tài sản gồm:+ Cho thuê nhà, đất, cửa hàng, nhà xưởng, kho bãi trừ dịch vụ lưu trú + Cho thuê phương tiện vận tải, máy móc thiết bị không kèm theo người điều khiển. + Cho thuê tài sản khác không kèm theo dịch vụ |

5% |

5% |

|

| – Làm đại lý xổ số, đại lý bảo hiểm, bán hàng đa cấp |

– |

5% |

|

| 3. |

Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu |

|

|

| – Sản xuất, gia công, chế biến sản phẩm hàng hóa;

– Khai thác, chế biến khoáng sản; – Vận tải hàng hóa, vận tải hành khách; – Dịch vụ kèm theo bán hàng hóa như dịch vụ đào tạo, bảo dưỡng, chuyển giao công nghệ kèm theo bán sản phẩm; – Dịch vụ ăn uống; – Dịch vụ sửa chữa và bảo dưỡng máy móc thiết bị, phương tiện vận tải, ô tô, mô tô, xe máy và xe có động cơ khác; – Xây dựng, lắp đặt có bao thầu nguyên vật liệu (bao gồm cả lắp đặt máy móc, thiết bị công nghiệp). |

3% |

1,5% |

|

| 4. |

Hoạt động kinh doanh khác |

|

|

| – Hoạt động sản xuất các sản phẩm thuộc đối tượng tính thuế GTGT theo phương pháp khấu trừ với mức thuế suất GTGT 5%; |

2% |

1% |

|

| – Hoạt động cung cấp các dịch vụ thuộc đối tượng tính thuế GTGT theo phương pháp khấu trừ với mức thuế suất thuế GTGT 5%; | |||

| – Các hoạt động khác chưa được liệt kê ở các nhóm 1, 2, 3 nêu trên. | |||

| – Các dịch vụ khác không chịu thuế GTGT. |

– |

⭐ Theo điểm b, khoản 1 Điều 2 Thông tư 92/2015/TT-BTC.

Nếu cá nhân kinh doanh có Doanh thu từ 100tr/năm trở xuống -> Thì không phải nộp thuế GTGT, TNCN.

Mức doanh thu 100 triệu đồng/năm trở xuống được xác định để không phải nộp thuế TNCN, GTGT được quy định cụ thể như sau:

– Là doanh thu của năm đối với trường hợp hoạt động đủ 12 tháng trong năm.

– Trường hợp hoạt động không đủ 12 tháng trong năm dương lịch: được xác định là doanh thu tính thuế TNCN của 1 năm (12 tháng); doanh thu tính thuế thực tế để xác định số thuế phải nộp trong năm là doanh thu tương ứng với số tháng thực tế kinh doanh.

Ví dụ: Hộ gia đình X bắt đầu kinh doanh vào tháng 05/2019. Doanh thu dự kiến của 8 tháng kinh doanh (từ tháng 04/2019 – 12/2019) là 120 triệu đồng, tương ứng với 15 triệu đồng/tháng. Như vậy, doanh thu tương ứng với 1 năm (12 tháng) của hộ gia đình X là 180 triệu đồng (> 100 triệu đồng/năm).

Như vậy, Hộ gia đình X thuộc diện phải nộp thuế GTGT và thuế TNCN trong năm 2019 với mức doanh thu thực tế phát sinh là 120 triệu đồng.

– Nếu cá nhân, nhóm cá nhân, hộ gia đình đã được cơ quan thuế thông báo số thuế khoán phải nộp. Nhưng lại có hoạt động sản xuất, kinh doanh không trọn năm.

Đối với trường hợp này sẽ được giảm thuế khoán phải nộp tương ứng với số tháng ngừng/nghỉ kinh doanh trong năm.

Ví dụ: Ông A đã được cơ quan thuế thông báo số thuế khoán phải nộp của cả năm 2019. Đến tháng 11 năm 2019 Ông A ngừng sản xuất, kinh doanh. Thì Ông A sẽ được giảm thuế khoán tương ứng với 02 tháng cuối năm 2019.

Hướng dẫn cách tính thuế đối với hộ, cá nhân kinh doanh Phần thuế môn bài.

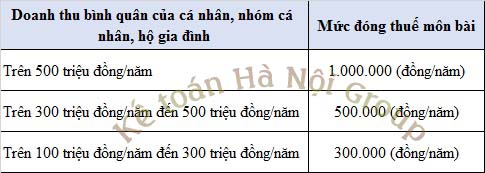

2. Thuế môn bài đối với hộ, cá nhân kinh doanh được tính như thế nào?

Quy định tính thuế môn bài thuế của cá nhân kinh doanh được hướng dẫn cụ thể tại khoản 2, Điều 4 Thông tư 302/2016/TT-BTC. Cụ thể như sau:

– Nếu cá nhân, nhóm cá nhân, hộ gia mới thành lập, được cấp đăng ký thuế và mã số thuế, mã số doanh nghiệp: Trong thời gian 6 tháng đầu năm thì các bạn phải nộp mức lệ phí môn bài cả năm. Còn nếu trong thời gian 6 tháng cuối năm thì các bạn phải nộp 50% mức lệ phí môn bài cả năm.

Chi tiết về thuế môn bài ? Các bạn click để xem chi tiết nhé!

Trên đây là Hướng dẫn cách tính thuế đối với hộ, cá nhân kinh doanh theo phương pháp thuế khoán. Ngoài phương pháp thuế khoán này, cá nhân kinh doanh còn có trường hợp nộp thuế theo từng lần phát sinh, nộp thuế đối với trường hợp cá nhân cho thuê tài sản hoặc cá nhân làm đại lý bán bảo hiểm ……

Trên đây là Hướng dẫn cách tính thuế đối với hộ, cá nhân kinh doanh theo phương pháp thuế khoán. Ngoài phương pháp thuế khoán này, cá nhân kinh doanh còn có trường hợp nộp thuế theo từng lần phát sinh, nộp thuế đối với trường hợp cá nhân cho thuê tài sản hoặc cá nhân làm đại lý bán bảo hiểm ……

? Chuyên trang kế toán: www.tintucketoan.com

? Fanpage: Tin Tức Kế Toán: https://www.facebook.com/tintucketoan

? Hoặc tổng đài giải đáp của Kế Toán Hà Nội 1900 6246

▶ THÔNG TIN THAM KHẢO:

Sau khi tham khảo Hướng dẫn cách tính thuế đối với hộ, cá nhân kinh doanh, quý khách cần xem thêm về Khóa học kế toán thực hành trên chứng từ thực tế và các Dịch vụ kế toán vui lòng xem ở đây: