HƯỚNG DẪN CÁCH TÍNH THUẾ TIÊU THỤ ĐẶC BIỆT ĐỐI VỚI DỊCH VỤ.

Có nhiều quốc gia trên thế giới sử dụng đến thuế tiêu thụ đặc biệt. Đây là 1 loại thuế tiêu dùng và cũng thuộc loại thuế gián thu được điều tiết thông qua giá cả của hàng hóa dịch vụ trên thị trường. Hiện nay tại Việt Nam đang áp dụng thuế tiêu thụ đặc biệt đối với dịch vụ bao gồm 6 loại hình kinh doanh. Vậy cách tính thuế tiêu thụ đặc biệt đối với dịch vụ như thế nào. Chúng ta sẽ cùng tìm hiểu chi tiết ở nội dung dưới đây.

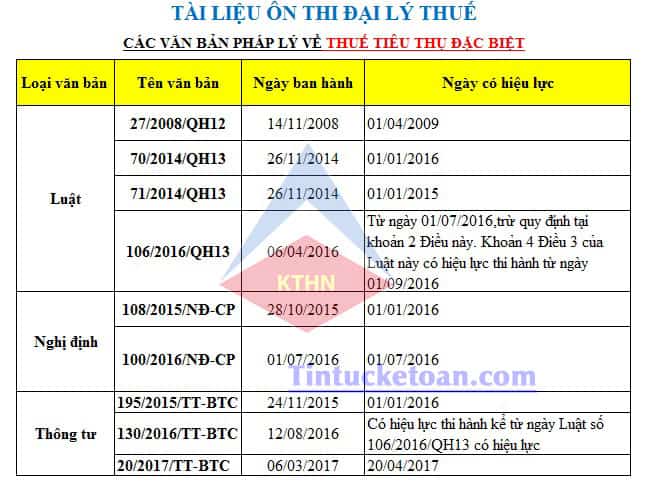

A. Tổng quan các văn bản mới nhất quy định, hướng dẫn về thuế tiêu thụ đặc biệt.

Thuế tiêu thụ đặc biệt có danh mục hàng hóa, dịch vụ và mức thuế suất theo từng thời kỳ tùy vào sự phát triển của xã hội về kinh tế cũng như đời sống văn hóa.

Tính đến thời điểm hiện tại, thuế tiêu thụ đặc biệt được quy định và hướng dẫn bởi các văn bản sau đây:

Và nghị định gần nhất là Nghị định số 14/2019/NĐ-CP, sửa đổi bổ sung Nghị định 108/2015/TT-BTC về đối tượng chịu thuế, không chịu thuế đặc biệt và 1 số nội dung khác.

Trên đây là các Luật, nghị định, thông tư về thuế tiêu thụ đặc biệt. Nội dung tiếp theo chúng ta sẽ tìm hiểu về cách tính thuế tiêu thụ đặc biệt đối với dịch vụ.

B. Cách tính thuế tiêu thụ đặc biệt đối với dịch vụ theo quy định mới nhất.

– Cách tính thuế tiêu thụ đặc biệt đối với dịch vụ chịu thuế tiêu thụ đặc biệt được quy định tại Điều 5 Thông tư 195/2015/TT-BTC. Cụ thể được xác định theo công thức sau:

| Thuế tiêu thụ đặc biệt dịch vụ phải nộp | = | Giá tính thuế TTĐB của dịch vụ | x | Thuế suất thuế TTĐB |

TRONG ĐÓ:

– Biểu thuế suất thuế tiêu thụ đặc biệt được ban hành tại Luật số 70/2014/QH13. Cụ thể như sau:

| Dịch vụ chịu thuế tiêu thụ đặc biệt | Mức thuế suất thuế tiêu thụ đặc biệt |

| Kinh doanh vũ trường | 40 % |

| Kinh doanh mát-xa, ka-ra-ô-kê | 30 % |

| Kinh doanh ca-si-nô, trò chơi điện tử có thưởng | 35 % |

| Kinh doanh đặt cược | 30 % |

| Kinh doanh gôn | 20 % |

| Kinh doanh xổ số | 15 % |

– Một điều quan trọng trong cách tính thuế tiêu thụ đặc biệt đối với dịch vụ là phải xác định chính xác giá tính thuế tiêu thụ đặc biệt.

Công thức xác định giá tính thuế tiêu thụ đặc biệt đối với dịch vụ:

| Giá tính thuế TTĐB đối với dịch vụ | = | Giá bán chưa có thuế GTGT. |

| 1+ thuế suất thuế TTĐB |

1. Cách tính thuế tiêu thụ đặc biệt đối với dịch vụ kinh doanh vũ trường.

| Thuế TTĐB dịch vụ kinh doanh vũ trường phải nộp | = | Doanh thu của hoạt động vũ trường chưa bao gồm VAT và thuế TTĐB (kể cả doanh thu của dịch vụ ăn uống và dịch vụ khác đi kèm) | x | 40% |

Ví dụ: Doanh thu của hoạt động vũ trường X trong tháng 1 bao gồm cả thuế GTGT là 110.000.000 (triệu đồng), chưa bao gồm doanh thu khác. Dịch vụ ăn uống trong vũ trường là 20.000.000 đồng (chưa bao gồm thuế GTGT).

Giá tính thuế GTGT của vũ trường X là:

110.000.000 (đồng)/ (1+10%) = 100.000.000 (đồng)

Giá tính thuế Tiêu thụ đặc biệt (doanh thu của hoạt động vũ trường X chưa bao gồm VAT và thuế TTĐB) là:

100.000.000 (đồng)/(1+40%) =71.428.571 (đồng)

Thuế tiêu thụ đặc biệt phải nộp là:

71.428.571 (đồng) x 40% = 28.571.428 (đồng).

2. Cách tính thuế tiêu thụ đặc biệt đối với dịch vụ kinh doanh mát-xa, ka-ra-ô-kê.

| Thuế TTĐB dịch vụ massage, karaoke | = | Doanh thu của dịch vụ massage, karaoke chưa bao gồm VAT và thuế TTĐB (kể cả doanh thu của dịch vụ ăn uống và dịch vụ khác đi kèm) | x | 30% |

Ví dụ: Doanh thu của cơ sở Ánh Dương kinh doanh dịch vụ massage trong kỳ tính thuế X (chưa bao gồm thuế GTGT) là 55.000.000 (triệu đồng). Trong đó doanh thu của dịch vụ tắm và xông hơi là 15.000.000 đồng (chưa VAT).

– Giá tính thuế tiêu thụ đặc biệt trong kỳ tín thuế X của cơ sở Ánh Dương là:

55.000.000 (đồng)/(1+30%) = 42.307.692 (đồng)

– Thuế tiêu thụ đặc biệt phải nộp là:

42.307.692 (đồng) x 30% = 12,692,307 (đồng).

3. Cách tính thuế tiêu thụ đặc biệt đối với dịch vụ ca-si-nô, trò chơi điện tử có thưởng.

| Thuế TTĐB dịch vụ casino, điện tử có thưởng | = | Doanh thu sau khi đã trừ tiền trả thưởng cho khách chưa bao gồm VAT và thuế TTĐB | x | 35% |

Ví dụ: Cơ sở kinh doanh Tiến Đạt kinh doanh dịch vụ casino trong kỳ tính thuế có số liệu sau:

– Số tiền thu được do đổi cho khách hàng trước khi chơi tại quầy đổi tiền là: 800.000.000 đồng.

– Số tiền đổi trả lại cho khách hàng sau khi chơi là: 335.000.000 đồng.

Như vậy, doanh thu sau khi đã trừ tiền trả thưởng cho khách là:

800.000.000 (đồng) – 335.000.000 (đồng) = 545.000.000 (đồng)

Khoản doanh thu 545.000.000 (đồng) là doanh thu đã bao gồm thuế GTGT và thuế TTĐB.

– Giá tính thuế GTGT là:

545.000.000 (đồng) /(1+10%) = 495.545.545 (đồng).

– Giá tính thuế TTĐB là:

495.545.545 (đồng) /(1+35%) = 367.003.367 (đồng).

Vậy thuế tiêu thụ đặc biệt phải nộp là:

367.003.367 (đồng) x 35% = 128.451.178 (đồng).

Tương tự cách tính thuế tiêu thụ đặc biệt đối với các dịch vụ còn lại như sau:

4. Cách tính thuế tiêu thụ đặc biệt đối với dịch vụ kinh doanh đặt cược.

| Thuế TTĐB dịch vụ kinh doanh đặt cược | = | (Doanh thu bán vé đặt cược sau khi trả tiền trả thưởng cho khách chưa bao gồm VAT và thuế TTĐB | x | 30% |

Lưu ý: Doanh thu trên không bao gồm doanh số bán vé vào cửa xem các sự kiện giải trí gắn với hoạt động đặt cược.

5. Cách tính thuế tiêu thụ đặc biệt đối với dịch vụ kinh doanh gôn.

| Thuế TTĐB dịch vụ kinh doanh gôn | = | Doanh thu chưa có thuế VAT và thuế TTĐB về bán thẻ hội viên bán vé chơi gôn.

(Bao gồm cả tiền bán vé tập gôn, tiền bảo dưỡng sân cỏ, hoạt động cho thuê xe (buggy) và thuê người giúp việc trong khi chơi gôn (caddy), tiền ký quỹ (nếu có) và các khoản thu khác liên quan đến chơi gôn) |

x | 20% |

Lưu ý:

– Trường hợp khoản ký quỹ được trả lại người ký quỹ thì cơ sở sẽ được hoàn lại số thuế đã nộp bằng cách khấu trừ vào số phải nộp của kỳ tiếp theo, nếu không khấu trừ thì cơ sở sẽ được hoàn theo quy định.

– Trường hợp cơ sở kinh doanh gôn có kinh doanh các loại hàng hóa, dịch vụ khác không thuộc đối tượng chịu thuế tiêu thụ đặc biệt như: khách sạn, ăn uống, bán hàng hóa, hoặc các trò chơi thì các hàng hóa, dịch vụ đó không phải chịu thuế TTĐB.

6. Cách tính thuế tiêu thụ đặc biệt đối với dịch vụ kinh doanh xổ số.

| Thuế TTĐB dịch vụ kinh doanh xổ số | = | Doanh thu bán vé các loại hình xổ số được phép kinh doanh (chưa bao gồm VAT và thuế TTĐB) | x | 15% |

Trên đây là hướng dẫn cách tính thuế tiêu thụ đặc biệt đối với dịch vụ, công thức tính thuế tiêu thụ đặc biệt, xác định giá tính thuế tiêu thụ đặc đối với dịch vụ vũ trường, mát-xa, ka-ra-ô-kê, ca-si-nô, trò chơi điện tử có thưởng, đặt cược, gôn, xổ số.

Các bạn xem thêm:

>> Đối tượng chịu thuế tiêu thụ đặc biệt.

>> Đối tượng không chịu thuế tiêu thụ đặc biệt.