Tin tức kế toán Hướng dẫn cách kê khai bổ sung điều chỉnh thuế giá trị gia tăng trên phần mềm HTKK thuế khi phát hiện có sai sót theo Thông tư 156/2013/TT-BTC của Bộ tài chính.

>> Lớp học Kế Toán thuế – Cập nhật thông tin mới nhất

>> Mức phạt nộp chậm tờ khai thuế GTGT mới nhất

>> Mức phạt nộp chậm tiền thuế GTGT mới nhất

I. Nguyên tắc kê khai bổ sung thuế GTGT:

– Theo quy định thì hồ sơ khai thuế bổ sung được nộp cho cơ quan thuế vào bất cứ ngày làm việc nào. Điều này có nghĩa rằng: Khi phát hiện có sai sót trong hồ sơ khai thuế đã nộp thì DN được nộp bổ sung mà không phụ thuộc vào thời hạn nộp hồ sơ khai thuế của lần tiếp theo, nhưng chú ý phải trước khi cơ quan thuế thanh, kiểm tra thuế.

II. Hướng dẫn cách kê khai điều chỉnh bổ sung thuế GTGT:

Chú ý: Kể từ ngày 1/1/2014 theo khoản 8 điều 14 Thông tư 219/2013/TT-BTC thì:

– Hoá đơn đầu vào được kê khai, khấu trừ bổ sung vào thời điểm nào cũng được (Không còn khống chế 6 tháng như trước nữa), trước khi cơ quan thuế có quyết định kiểm tra.

Như vậy: Sẽ có 2 thời điểm khi tìm ra sai sót:

1. Sai sót trong thời hạn nộp tờ khai thuế:

– Các bạn kế toán khi phát hiện ra sai sót (dù sai sót này ảnh hưởng hay không ảnh hưởng đến tiền thuế) trong thời hạn nộp tờ khai thuế:

Cách xử lý:

– Kế toán không cần phải lập tờ khai bổ sung mà chỉ phải lập tờ khai khác cho đúng sau đó nộp tờ khai thuế trước thời hạn là xong. (Vì CQ thuế chấp nhận tờ khai mới cuối cùng chỉ cần là trong thời hạn nộp tờ khai).

Ví dụ: Ngày 15/11/2016 Công ty Cổ phần Thiết bị Điện Hưng Phát nộp tờ khai thuế Giá trị gia tăng tháng 10/2016. Nhưng đến ngày 16/11/2016 Công ty Cổ phần Thiết bị Điện Hưng Phát lại phát hiện kê khai sai tiền thuế.

Xử lý: Các bạn chỉ cần lập tờ khai thuế GTGT mới cho đúng rồi nộp lại cho cơ quan thuế trước ngày 20/11/2016.

2. Sai sót khi thời hạn nộp hồ sơ khai thuế đã qua:

Khi xảy ra trường hợp này sẽ có 2 tình huống và cách xử lý sau:

a. Sai sót không ảnh hưởng đế số tiền thuế phải nộp hoặc tiền thuế được khấu trừ:

Các sai sót như: sai tên, sai ngày tháng năm trong hóa đơn, sai mã số thuế công ty, sai số hóa đơn,…

Cách xử lý : Kế toán không cần lập tờ khai bổ sung mẫu 01/KHBS:

Lý do: Từ 01/01/2015 theo điều số 05 Luật số 71/2014/QH13 thì chỉ cần nộp tờ khai thuế GTGT mà không cần nộp bản phụ lục đính kèm. Vì vậy trong trường hợp sai sót này các bạn không phải nộp lại tờ khai nữa mà chỉ phải sửa lại để giải trình sau này khi quyết toán thuế.

b. Sai sót gây ra ảnh hưởng đến tiền thuế phải nộp hoặc tiền thuế doanh nghiệp được khấu trừ:

Các lỗi sai sót sau: Kê khai thừa thiếu tiền thuế, kê khai sai tiền thuế Giá trị gia tăng, sai giá trị sản phẩm – dịch vụ, thừa thiếu hóa đơn đầu ra, bỏ sót hóa đơn đầu ra,…

Dưới đây là các bước điều chỉnh:

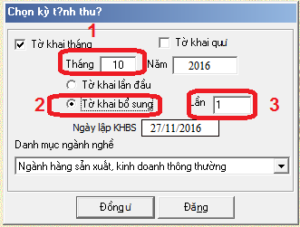

Bước 1: Các bạn đăng nhập vào PM HTKK Chọn: “Kỳ kê khai sai” >> sau đó Tích chọn vào “Tờ khai bổ sung”,

– Chọn nút “Đồng ý”, bấm xong sẽ mở ra cửa sổ như hình:

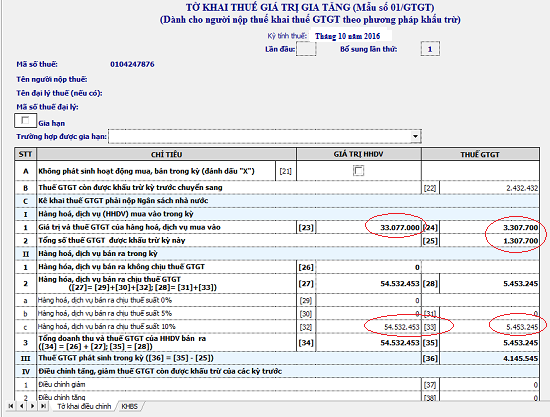

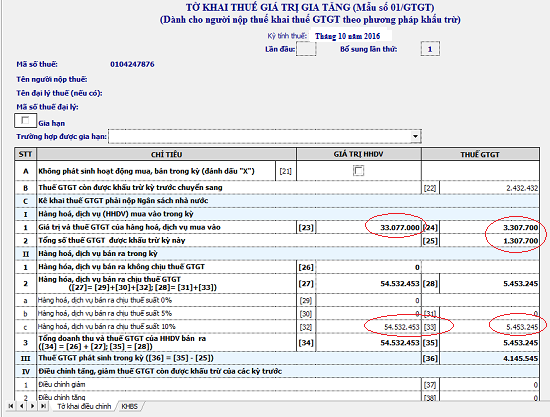

Bước 2: Điều chỉnh lại các số liệu bị sai trên “Tờ khai điều chỉnh”

Sai ở chỉ tiêu nào các bạn sửa trực tiếp tại chỉ tiêu đó về số đúng

Trường hợp sai sót hóa đơn đầu vào: Các bạn phải kê khai điều chỉnh tăng hoặc giảm trực tiếp trên 03 chỉ tiêu sau: chỉ tiêu [23], [24], [25]. Lưu ý là phải nhập liệu đầy đủ cả 3 chỉ tiêu trên.

Ví dụ 1: Vào tháng 11/2016 Công ty TNHH VK Rubber phát hiện sai sót trên tờ khai thuế Giá trị gia tăng tháng 6/2016 kê khai thiếu 1 triệu tiền trên hóa đơn đầu vào, thuế GTGT: 100.000 đồng.

Cách kê khai bổ sung điều chỉnh:

– Các bạn vào tờ khai tháng 6/2016 chọn mục “Tờ khai bổ sung” >> chọn trạng thái “Lần 1” (tức Điều chỉnh BS lần đầu)

– Vào điều chỉnh tăng lại ở tất cả 3 chỉ tiêu (Vì đây là do kê khai thiếu, nên cần kê khai tăng, cụ thể ở đây phải lấy số tiền hiện tại có ở trên các chỉ tiêu trên tờ khai và CỘNG số tiền thiếu) chi tiết như sau:

[23] = 33,077,00 + 1,000,000

[24] = 3,307,7000 + 100,000

[25] = 1,307,7000 + 100,000

Vì doanh nghiệp này Kinh doanh mặt hàng không chịu thuế và chịu thuế nên 2 chỉ tiêu 24 & 25 có thể khác nhau (vì phải phân bổ thuế Giá trị gia tăng dùng chung). Nếu DN chỉ kinh doanh mặt hàng chịu thuế thì chỉ tiêu 24 và 25 sẽ bằng nhau.

– Ấn tiếp: “Tổng hợp KHBS” hoặc bấm nút “Ghi” Vào xử lý số liệu như Bước 3.

Trường hợp sai sót là hóa đơn đầu ra: Kê khai điều chỉnh giảm hoặc tăng trực tiếp trên các chỉ tiêu [29] đến chỉ tiêu [33] như hình

Ví dụ 2: Tháng 11/2016 Công ty TNHH Bảo An phát hiện tờ khai thuế tháng 6/2016 kê khai sai 1 hóa đơn GTGT đầu ra, chi tiết là thừa: 1,000,000, tiền thuế GTGT là: 100,000.

Cách kê khai bổ sung điều chỉnh:

– Truy cập vào tờ khai tháng 6/2016 Chọn “Tờ khai bổ sung” >> trạng thái “Lần 1” (tức là BS lần đầu)

– Điều chỉnh giảm ở chỉ tiêu 33 và chỉ tiêu 32 như sau (thuế suất 10%)

– Chi tiết là các bạn lấy số tiền có ở chỉ tiêu 32 và 33 [-] trừ đi, vì đã kê khai thừa nên cần kê khai giảm.

[32] = 54,532,453 – 1,000,000

[33] = 54,532,453 – 100

– Khi bổ sung điều chỉnh xong bấm “Tổng hợp KHBS”. Tiếp tục giải quyết số liệu như ở bước 3.

c. Các trường hợp sai sót còn lại:

Ví dụ: Sai sót ở chỉ tiêu 24 thì vào trực tiếp sửa ở chỉ tiêu 24

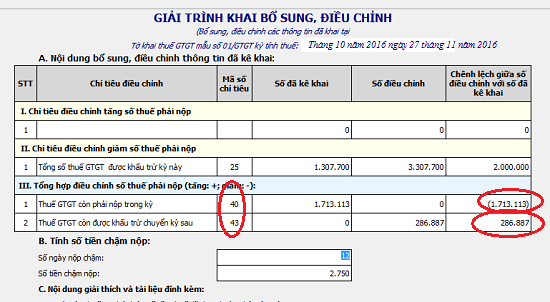

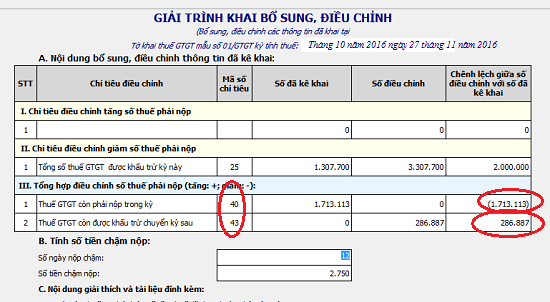

Bước 3: Khi kê khai bổ sung điều chỉnh xong, các bạn bấm vào “Tổng hợp KHBS” bên dưới, Màn hình sẽ sang “Phụ lục KHBS” trông sẽ như thế này:

Ở đây chúng ta cần quan tâm đến 02 chỉ tiêu trên tờ “KHBS” là: chỉ tiêu [40] và [43] cụ thể giải quyết như sau:

a. Chỉ tiêu [40] < 0 giá trị âm (nằm trong ngoặc). (Giảm thuế Giá trị gia tăng phải nộp trong kỳ)

Cách giải quyết:

– Kết xuất “Tờ khai điều chỉnh” và “KHBS” nộp qua mạng cho CQ thuế.

– Có thể trừ vào tiền thuế phải nộp của kỳ tiếp theo hoặc hoàn thuế (Các bạn cần phải theo dõi bên ngoài)

Lưu ý: Tuyệt đối không được nhập vào chỉ tiêu [38] của kỳ hiện thời.

b. Chỉ tiêu [40] > 0 giá trị dương. (Tăng thuế Giá trị gia tăng phải nộp trong kỳ)

Cách giải quyết:

– Kết xuất “KHBS” và “Tờ khai điều chỉnh” nộp qua mạng cho CQ thuế.

– Nộp tiền thuế phải nộp (+) CỘNG thêm tiền phạt nộp chậm mà phần mềm tự động tính cho bạn (Ở phần B “Tính số tiền chậm nộp”) và Công văn giải trình sai sót (nếu có).

c. Chỉ tiêu [43] < 0 giá trị âm (nằm trong ngoặc). (Giảm thuế Giá trị gia tăng được khấu trừ của kỳ bổ sung)

Cách giải quyết:

– Kết xuất “KHBS” và “Tờ khai điều chỉnh” nộp qua mạng cho CQ thuế.

– Nhập số tiền này vào chỉ tiêu [37] của kỳ hiện thời.

d. Chỉ tiêu [43] > 0 giá trị dương (Tăng thuế Giá trị gia tăng được khấu trừ của kỳ bổ sung)

Cách giải quyết:

– Kết xuất “KHBS” và “Tờ khai điều chỉnh” nộp qua mạng cho CQ thuế.

– Nhập số tiền vào chỉ tiêu [38] của kỳ hiện thời.