Tin tức kế toán: Các đối tượng chịu thuế suất GTGT 5% áp dụng đối với hàng hóa, dịch vụ tiêu dùng thiết yếu. Các hàng hoá dịch vụ chịu thuế suất GTGT 5% được quy định tại Điều 10 thông tư 219/2014/TT-BTC. Thông tư này được sửa đổi bổ sung bởi Thông tư 26/2015/TT-BTC.

>> Lớp học Kế Toán thuế – Cập nhật thông tin mới nhất

1. Cơ sở pháp lý về các đối tượng chịu thuế suất GTGT 5% mới nhất tính đến năm 2018.

– Thông tư (gốc) hướng dẫn: Điều 10, Thông tư 219/2013/TT-BTC ban hành ngày 31/12/2013. (Có hiệu lực từ ngày 01/01/2014, thay thế Thông tư 06/2012/TT-BTC và Thông tư 65/2013/TT-BTC).

– Thông tư sửa đổi, bổ sung TT 219/2013/TT-BTC: Thông tư 26/2015/TT-BTC. (Ban hành ngày 27/02/2015.

Cụ thể:

+ Sửa đổi khoản 2 Điều 10 của TT 219/2013/TT-BTC (Tại khoản 6, Điều 1 TT 26/2015/TT-BTC).

+ Bãi bỏ khoản 3 và khoản 10 Điều 10 TT 219/2013/TT-BTC (Tại khoản 7, Điều 1 TT 26/2015/TT-BTC).

+ Sửa đổi, bổ sung khoản 11 Điều 10 của TT 219/2013/TT-BTC (Tại khoản 8, Điều 1 TT 26/2015/TT-BTC).

Các đối tượng chịu thuế suất GTGT 5% – Năm 2018.

II. Đối tượng chịu thuế suất GTGT 5% bao gồm những gì?

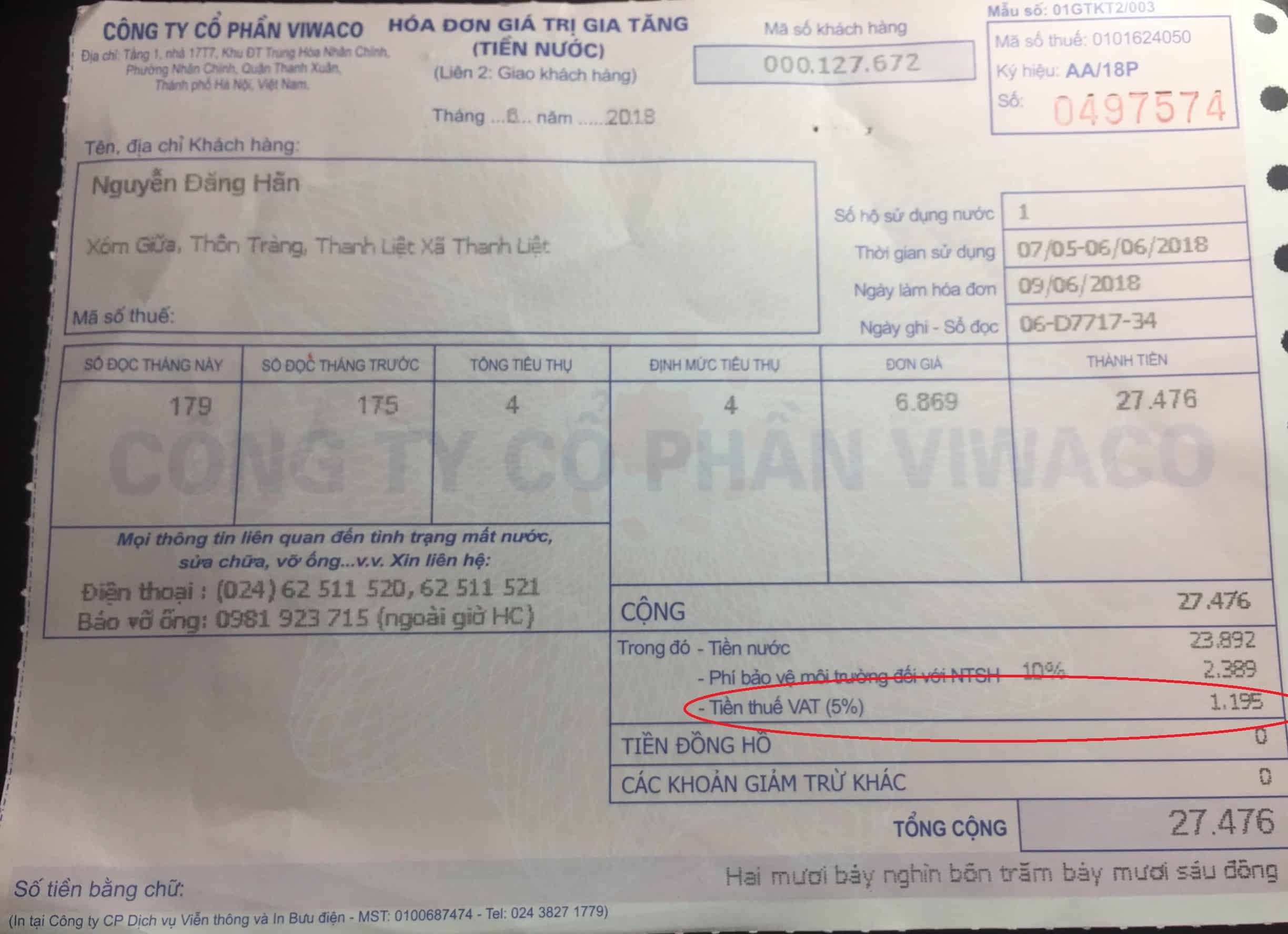

1. Nước sạch phục vụ sản xuất và sinh hoạt.

Không bao gồm các loại nước uống đóng chai, đóng bình và các loại nước giải khát khác thuộc đối tượng chịu chịu thuế suất 10%.

Như vậy:

– Chỉ có nước phục vụ cho sản xuất hoặc sinh hoạt mới chịu thuế suất 5%.

Ví dụ: Nước sinh hoạt mà gia đình bạn dùng hàng , định kỳ hàng tháng phải thanh toán sẽ chịu thuế suất GTGT 5%.

Tiền nước sinh hoạt thuộc một những đối tượng chịu thuế suất GTGT 5%.

– Các loại nước uống đóng chai, nước ngọt, nước giải khát khác ….. sẽ chịu thuế GTGT 10%.

2. Quặng để sản xuất phân bón. Thuốc phòng trừ sâu bệnh và chất kích thích tăng trưởng vật nuôi, cây trồng.

Cụ thể:

– Quặng để sản xuất phân bón là các quặng làm nguyên liệu để sản xuất phân bón như quặng Apatít dùng để sản xuất phân lân, đất bùn làm phân vi sinh.

– Thuốc phòng trừ sâu bệnh bao gồm thuốc bảo vệ thực vật theo Danh mục thuốc bảo vệ thực vật. (Do Bộ Nông nghiệp và Phát triển nông thôn ban hành và các loại thuốc phòng trừ sâu bệnh khác).

– Các chất kích thích tăng trưởng vật nuôi, cây trồng.

Lưu ý: Quy định này được hướng dẫn tại khoản 6, Điều 1 TT 26/2015/TT-BTC.

So với Thông tư 219/2014/TT-BTC thì ở TT 26/2015/TT-BTC.

Đã bỏ quy định PHÂN BÓN thuộc đối tượng chịu thuế suất GTGT 5%. Và hiện nay phân bón đã thuộc đối tượng không chịu thuế GTGT.

Các bạn xem thêm tại bài viết sau:

>> Các đối tượng không chịu thuế GTGT năm 2018.

3. Một số dịch vụ phục vụ sản xuất nông nghiệp.

– Dịch vụ đào đắp, nạo vét kênh, mương, ao hồ phục vụ sản xuất nông nghiệp.

– Nuôi trồng, chăm sóc, phòng trừ sâu bệnh cho cây trồng.

– DỊCH VỤ sơ chế, bảo quản sản phẩm nông nghiệp (trừ nạo, vét kênh mương nội đồng thuộc đối tượng không chịu thuế GTGT).

Ví dụ: phơi, sấy khô, bóc vỏ, tách hạt, cắt, xay xát, bảo quản lạnh, ướp muối và các hình thức bảo quản thông thường khác. (theo hướng dẫn tại Khoản 1 Điều 4 Thông tư 219/2013/TT-BTC).

Theo TT 219/2013/TT-BTC thì các sản phẩm này thuộc đối tượng không chịu thuế GTGT nhưng dịch vụ sơ chế bảo quản sẽ chịu thuế GTGT 5%.

4. Sản phẩm trồng trọt, chăn nuôi, thủy sản, hải sản chưa qua chế biến hoặc chỉ qua sơ chế, bảo quản ở khâu KINH DOANH THƯƠNG MẠI.

(Trừ các trường hợp hướng dẫn tại khoản 5 Điều 5 TT 219/2013/TT-BTC. – Quy định về các trường hợp không phải kê khai, tính nộp thuế GTGT).

Lưu ý: Nếu các sản phẩm này ở khâu tổ chức, cá nhân tự sản xuất, đánh bắt bán ra và ở khâu nhập khẩu thì sẽ không chịu thuế GTGT.

5. Mủ cao su sơ chế như mủ cờ rếp, mủ tờ, mủ bún, mủ cốm; nhựa thông sơ chế. Lưới, dây giềng và sợi để đan lưới đánh cá. Bao gồm các loại lưới đánh cá, các loại sợi, dây giềng loại chuyên dùng để đan lưới đánh cá không phân biệt nguyên liệu sản xuất.

6. Thực phẩm tươi sống ở khâu kinh doanh thương mại. Lâm sản chưa qua chế biến ở khâu kinh doanh thương mại. (Trừ gỗ, măng và các sản phẩm không chịu thuế GTGT được quy định tại khoản 1 Điều 4 Thông tư 219/2013/TT-BTC.)

– Thực phẩm tươi sống: là những thực phẩm chưa chín, chưa chế biến thành các sản phẩm khác mà mới chỉ sơ chế làm sạch, bóc vỏ, cắt, đông lạnh….

Như là: Thịt bò, thịt gà, tôm, cua, cá đông lạnh.

+ Nếu các sản phẩm này đã qua tẩm ướp gia vị thì sẽ chịu thuế GTGT 10% thay vì chịu mức thuế suất 5%.

Ví dụ: Vào Siêu thị Big C ta thấy có bán cá hoặc gà đã tẩm ướp sẵn các gia vị và khách hàng về chỉ cần nấu lên thì mặt hàng này sẽ chịu thuế suất GTGT 10%.

– Các lâm sản chưa qua chế biến như là: Song, may, tre, nứa, nấm; Các loại rễ cây, lá, hoa làm thuốc…

7. Một sản phẩm thuộc đối tượng chịu thuế suất GTGT 5% mà hầu như gia đình nào cũng dùng đó là Đường. Phụ phẩm trong sản xuất đường, bao gồm gỉ đường, bã mía, bã bùn.

8. Các sản phẩm nhóm thủ công, bao gồm.

Sản phẩm bằng đay, cói, tre, song, mây, trúc, chít, nứa, luồng, lá, rơm, vỏ dừa, sọ dừa, bèo tây. Các sản phẩm thủ công khác sản xuất bằng nguyên liệu tận dụng từ nông nghiệp là các loại sản phẩm được sản xuất, chế biến từ nguyên liệu chính là đay, cói, tre, song, mây, trúc, chít, nứa, luồng, lá như: thảm đay, sợi đay, bao đay, thảm sơ dừa, chiếu sản xuất bằng đay, cói; chổi chít, dây thừng, dây buộc làm bằng tre nứa, xơ dừa; rèm, mành bằng tre, trúc, nứa, chổi tre, nón lá; đũa tre, đũa luồng; bông sơ chế; giấy in báo.

9. Các thiết bị, dụng cụ y tế thuộc đối tượng chịu thuế suất GTGT 5% NẾU ĐƯỢC SỰ XÁC NHẬN CỦA BỘ Y TẾ.

Bao gồm:

– Máy móc và dụng cụ chuyên dùng cho y tế như: các loại máy soi, chiếu, chụp dùng để khám, chữa bệnh; các thiết bị, dụng cụ chuyên dùng để mổ, điều trị vết thương, ô tô cứu thương; dụng cụ đo huyết áp, tim, mạch, dụng cụ truyền máu; bơm kim tiêm; dụng cụ phòng tránh thai và các dụng cụ, thiết bị chuyên dùng cho y tế khác.

– Bông, băng, gạc y tế và băng vệ sinh y tế; thuốc phòng bệnh, chữa bệnh bao gồm thuốc thành phẩm, nguyên liệu làm thuốc, trừ thực phẩm chức năng; vắc-xin; sinh phẩm y tế, nước cất để pha chế thuốc tiêm, dịch truyền; mũ, quần áo, khẩu trang, săng mổ, bao tay, bao chi dưới, bao giày, khăn, găng tay chuyên dùng cho y tế, túi đặt ngực và chất làm đầy da (không bao gồm mỹ phẩm); vật tư hóa chất xét nghiệm, diệt khuẩn dùng trong y tế.

10. Các thiết bị, đồ dùng để giảng dạy và học tập.

Bao gồm: các loại mô hình, hình vẽ, bảng, phấn, thước kẻ, com-pa và các loại thiết bị, dụng cụ chuyên dùng cho giảng dạy, nghiên cứu, thí nghiệm khoa học.

11. Hoạt động văn hóa, triển lãm, thể dục, thể thao; biểu diễn nghệ thuật; sản xuất phim; nhập khẩu, phát hành và chiếu phim.

– Hoạt động văn hóa, triển lãm và thể dục, thể thao, trừ các khoản doanh thu như: bán hàng hóa, cho thuê sân bãi, gian hàng tại hội chợ, triển lãm.

– Hoạt động biểu diễn nghệ thuật như: tuồng, chèo, cải lương, ca, múa, nhạc, kịch, xiếc; hoạt động biểu diễn nghệ thuật khác và dịch vụ tổ chức biểu diễn nghệ thuật của các nhà hát hoặc đoàn tuồng, chèo, cải lương, ca, múa, nhạc, kịch, xiếc có giấy phép hoạt động do cơ quan Nhà nước có thẩm quyền cấp.

– Sản xuất phim; nhập khẩu, phát hành và chiếu phim, trừ các sản phẩm nêu tại khoản 15 Điều 4 Thông tư này.

12. Đồ chơi cho trẻ em; Sách các loại.

Trừ sách không chịu thuế GTGT được hướng dẫn tại khoản 15 Điều 4 Thông tư 219/2014/TT-BTC.

13. Dịch vụ khoa học và công nghệ.

Bao gồm: các hoạt động phục vụ, hỗ trợ kỹ thuật cho việc nghiên cứu khoa học và phát triển công nghệ. Các hoạt động liên quan đến sở hữu trí tuệ; chuyển giao công nghệ, tiêu chuẩn, quy chuẩn kỹ thuật, đo lường, chất lượng sản phẩm, hàng hóa, an toàn bức xạ, hạt nhân và năng lượng nguyên tử. Dịch vụ về thông tin, tư vấn, đào tạo, bồi dưỡng, phổ biến, ứng dụng thành tựu khoa học và công nghệ trong các lĩnh vực kinh tế – xã hội. (Theo hợp đồng dịch vụ khoa học và công nghệ quy định tại Luật Khoa học và công nghệ, không bao gồm trò chơi trực tuyến và dịch vụ giải trí trên Internet.)

14. Bán, cho thuê, cho thuê mua nhà ở xã hội theo quy định của Luật nhà ở thuộc đối tượng chịu thuế suất GTGT 5%.

Như thế nào là nhà ở xã hội?

– Đó là nhà ở do Nhà nước hoặc tổ chức, cá nhân thuộc các thành phần kinh tế đầu tư xây dựng.

– Đáp ứng các tiêu chí về nhà ở, về giá bán nhà, về giá cho thuê, về giá cho thuê mua, về đối tượng, điều kiện được mua, được thuê, được thuê mua nhà ở xã hội theo quy định của pháp luật về nhà ở.

Trên đây là các đối tượng chịu thuế suất GTGT 5%. Ta có thể thấy ở Thông tư 26/2015/TT-BTC sửa đổi bổ sung thông tư 219/2013/TT-BTC thì:

Thức ăn chăn nuôi gia súc, gia cầm; phân bón; máy móc thiết bị dùng cho sản xuất nông nghiệp hiện nay sẽ thuộc đối tượng không chịu thuế GTGT chứ không phải là đối tượng chịu thuế suất GTGT 5% như trước nữa.

Các bạn đang xem bài viết: “Đối tượng chịu thuế suất GTGT 5%”.

Mời các bạn xem thêm:

>> Các trường hợp không phải kê khai, tính nộp thuế GTGT.

>> Thuế GTGT là gì – Bản chất của thuế GTGT?

? Chuyên trang kế toán: www.tintucketoan.com

? Fanpage: Tin Tức Kế Toán: https://www.facebook.com/tintucketoan

? Hoặc tổng đài giải đáp của Kế Toán Hà Nội 1900 6246

▶ THÔNG TIN THAM KHẢO:

Sau khi tham khảo Đối tượng chịu thuế suất GTGT 5%, quý khách cần xem thêm về Khóa học kế toán thực hành trên chứng từ thực tế và các Dịch vụ kế toán vui lòng xem ở đây: